Первый доклад из конференции «Решения Ислама экономического кризиса в 10 пунктах»

Мы представим решения относительно проблемы инфляции и удорожания жизни в свете нашего видения под тремя заголовками:

1. Отказ от вызвавшей инфляцию системы бумажных денег (валют), привязанных к доллару США, и переход на денежную систему золотого стандарта.

2. Снижение затрат на производство товаров и услуг.

3. Ужесточение наказаний за монополистическое складирование товаров (аль-ихтикяр).

Денежная система, основанная на золотом стандарте, устраняет инфляцию

Хотя «Институт статистики Турции» (Türkiye İstatistik Kurumu, TÜİK, Туркстат) сообщает, что показатели инфляции в Турции не очень высоки из-за влияния и контроля со стороны правительства, общественность всё же отчётливо ощущает на себе, что это не так. Туркстат недавно объявил, что индекс потребительских цен (ИПЦ) вырос на 3,51% по сравнению с предыдущим месяцем и достиг 21,31% в годовом исчислении. Однако эти показатели вовсе не вселяют доверия.

Оценивая данные об инфляции в Турции, Стив Ханке из университета имени Джонса Хопкинса сообщил на своей страничке в социальной сети от 20 ноября 2021 года, что реальная инфляция в Турции составляет 58,75%, и рост рыночных цен подкрепляет данную точку зрения.

Первое, что приходит на ум при упоминании «инфляции», — это рост цен на товары и услуги, которыми мы активно пользуемся в повседневной жизни. Однако цены на товары и услуги могут увеличиваться или уменьшаться с течением времени. Инфляция — это не просто повышение цены на конкретный товар или услугу, а постоянное повышение общего уровня цен на товары и услуги. Если годовая инфляция составляет 58,75%, то, значит, цены выросли в среднем на 58,75% по сравнению с предыдущим годом. Это значит, что, например, корзину товаров, купленную за 100 турецких лир в прошлом году, в этом году можно купить лишь за 158,75 турецких лир [1].

Среди теоретиков капиталистической экономики нет единого мнения о причинах, приведших к инфляции. По мнению экономистов-классиков, перенявших количественную теорию американского экономиста Ирвинга Фишера, явление инфляции зависит от объёма денежной массы. По мнению кейнсианских экономистов, каждое увеличение денежной массы не всегда увеличивает общий уровень цен. Согласно монетаристской точке зрения, явление инфляции в основном зависит от объёма денежных средств. Согласно новому кейнсианскому взгляду, который объясняет инфляцию с помощью кривой Филлипса [2], явление инфляции основано на затратах [3][4].

Причины инфляции включают многие экономические и политические переменные. Тот факт, что инфляция составляет 1575% в Венесуэле, которая находится на вершине мировых запасов нефти, и 0,8% — в Саудовской Аравии, которая имеет вторые по величине запасы нефти, нельзя объяснить управленческим мастерством или чьей-то некомпетентностью [5].

Пожалуй, единственная общая точка зрения теоретиков-капиталистов состоит в том, что они используют в своих теориях триаду «бумажные деньги–проценты–инфляция». Стабильность цен является непременным условием экономической стабильности. В этих рамках основной целью центральных банков было определено обеспечение и поддержание ценовой стабильности. Центральный банк использует краткосрочные процентные ставки в качестве инструмента для достижения данной цели [6]. Это же указывает на то, что всё запутано и вертится вокруг текущей денежной системы. Ведь основная задача центробанков заключается в том, чтобы за счёт процентов наращивать стоимость местной валюты, обесценившейся в мировой валютной системе. Причина этого заключается в том, что все валюты в мире сегодня являются номинальными, а также неподкреплёнными золотом и серебром. Значит, мы сейчас должны сосредоточить своё внимание на системе бумажных денег.

Гёте в своей книге «Фауст» говорит: «Можно создать ценность без всякого усилия. Для этой цели были изобретены бумажные деньги» [7], — подчёркивая тем самым, что основой капитализма является система бумажных денег.

Кратко резюмируя текущую денежную систему:

В момент, когда разразилась Первая мировая война, денежная система золотого стандарта всё ещё продолжала существовать и использоваться. Страны, участвовавшие в Первой мировой войне, стали печатать деньги для покрытия своих военных расходов, хотя золотого эквивалента на эти купюры у них не было. По завершении войны страны столкнулись с наличием огромного количества бумажных денег. Прежде чем раны экономического характера от Первой мировой войны были полностью залечены, была начата Вторая мировая война, чтобы возродить капиталистическую экономику, рухнувшую с Великой депрессией 1929 года. Разразилась Вторая мировая война, и европейские страны вновь вышли из этой войны с целым рядом экономических кризисов. За время войны золотой запас в их руках иссяк и растаял, а на их месте остались лишь ничем не подкреплённые бумажные деньги.

Именно в такой обстановке в американском Бреттон-Вудсе в 1944 году проходила международная встреча с участием 44 стран, на которой обсуждалась послевоенная денежная система. Европа во главе с Соединённым Королевством, отказавшись от золотого стандарта из-за таяния своих золотых резервов, предложила принять не основанную на золоте международную валюту «банкор», выдвинутую Джоном Мейнардом Кейнсом. США, окрепшие после Второй мировой войны и владеющие почти 70% золотых резервов в центральных банках, естественно, не приняли этого предложения. Соединённые Штаты, обладающие исключительным золотым запасом и воспользовавшиеся уменьшением золотых запасов Европы, которую они рассматривали в качестве соперника, продиктовали «Систему обмена золота», также называемую «Белым планом» («White's plan»). Согласно этой системе, золото не будет находиться в обращении, а 1 унция золота (примерно 31 грамм) будет зафиксирована на уровне 35 долларов США, при этом остальные валюты будут индексироваться по отношению к американскому доллару. Центральный банк США должен был держать 25% своих общих активов выпущенных им долларов в качестве золотых резервов.

Алчность и скупость капитализма не позволили этой системе просуществовать длительное время. Увеличение денежной массы для удовлетворения потребностей в финансировании постоянно растущей экономики быстро привело к сокращению золотых резервов Центрального банка США (ФРС). В 1966 году в центральных банках Европы было более 14 миллиардов долларов, в то время как в Соединённых Штатах было только 13,2 миллиарда долларов в золотых резервах. К 1971 году США столкнулись с выбором между двумя вариантами — они должны были предпочесть либо медленно растущую, но стабильную реальную экономику, привязанную к золоту, либо искусственную экономику за счёт системы фиатных [8] бумажных денег, не привязанных к какому-либо драгоценному металлу. Искусственная экономика должна была обеспечить беспрецедентный рост благосостояния, серьёзное превосходство над Союзом Советских Социалистических Республик (СССР) времён «Холодной войны» и сохранность золотого запаса. Так и случилось! США, вскоре после перехода к искусственной экономике, использовали это огромное влияние, что привело к распаду СССР.

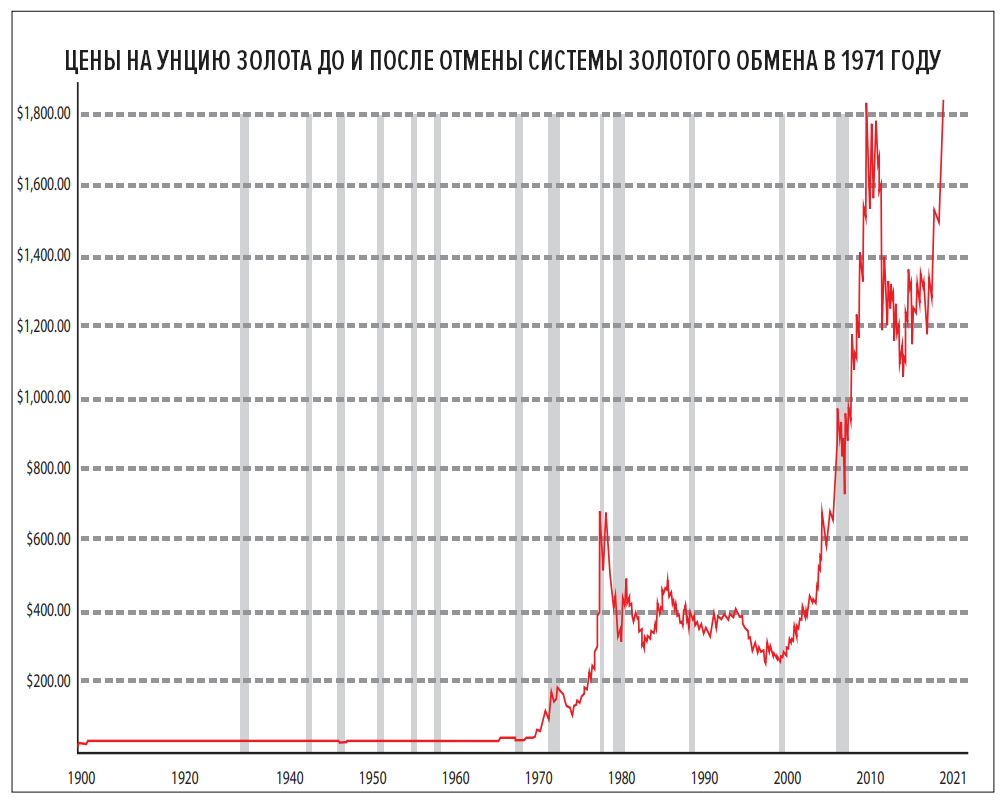

В 1971 году было отменено обязательство привязывать (индексировать) доллар США к золоту. Из-за отсутствия конвертируемой на золото валюты система обмена внутри золотого стандарта, введённая после Бреттон-Вудского соглашения в 1944 году, фактически подошла к концу. В то время как мир столкнулся с новой денежной системой, в которой царит только доллар США, золото превратилось из мерила стоимости в обычный товар, который можно покупать и продавать. Лучшее описание денежной системы без золотого стандарта дал министр финансов при Ричарде Никсоне Джон Конналли: «Доллар — это наша валюта, но ваша проблема!».

С односторонней отменой со стороны Соединённых Штатов системы обмена внутри золотого стандарта американский доллар стал одним из колонизаторских инструментов капиталистов, и мир столкнулся с вызовами новых финансовых кризисов. Приняв ничем не подкреплённые бумажные деньги и сберегательные вклады (депозиты), произведённые из банковских компьютерных систем, которые не соответствуют золоту и серебру, они начали манипулировать деньгами так, как им вздумается. Они создали финансовые кризисы и экономические проблемы и изобрели раздутую искусственную мировую экономику.

Роберт Зеллик, который был президентом Всемирного банка с 2007 по 2012 год, утверждает, что ведущие экономики должны рассмотреть вопрос о повторном принятии мирового золотого стандарта для контроля и управления движением валюты: «Система также должна рассмотреть возможность использования золота в качестве международного ориентира для рыночных ожиданий в отношении инфляции, дефляции и будущей стоимости валюты» [9].

26 сентября 2008 года президент Франции Николя Саркози заявил: «Мы должны коренным образом пересмотреть финансовую систему, как это было в Бреттон-Вудсе в 1944 году». 13 октября 2008 года премьер-министр Великобритании Гордон Браун объявил, что мировые лидеры должны встретиться, чтобы договориться о новом экономическом порядке, и заявил следующее: «Нам нужно новое Бреттон-Вудское соглашение, чтобы построить глобальную финансовую структуру на долгие годы».

Привязка денег к американскому доллару вместо золота стала одним из важнейших факторов, приведших США к пику их колониального господства. Такая ситуация беспокоит не только слаборазвитые или развивающиеся страны, но и развитые страны. Президент России Владимир Путин много раз заявлял, что доллар, который долгое время использовался в качестве межгосударственной валюты, больше не должен использоваться в этом ключе.

Но, увы, ясно то, что все подобные заявления не пойдут дальше выражения гнева. Путь к реальным результатам лежит в том, чтобы начать политическую борьбу с США и лишить их нынешнего положения. В противном случае невозможно избавиться от доминирования доллара и его статуса в качестве резервной валюты.

В последнее время были дискурсы и попытки некоторых государств использовать национальную валюту с идеей решения проблемы засилья доллара. К примеру, президент Реджеп Тайип Эрдоган коснулся усилий, предпринимаемых в этом направлении, в следующем заявлении: «Наши министры работают над мерами, которые мы будем принимать как государство. Мы готовимся вести торговлю в местной валюте!». Однако эти заявления показывают, что суть проблемы не была правильно идентифицирована. На самом деле кризисы, связанные с долларом, происходят оттого, что деньги не привязаны к золоту. Избавление от доллара и использование местных валют во внешней торговле лишь частично устранит проблему, вызванную американским долларом, но поскольку система бумажных денег, которая является основной проблемой, сохранится, инфляция и удорожание жизни останутся.

Таким образом, превосходство золота над долларом, в частности, и почти над всеми бумажными деньгами — в общем, может быть отчётливо определено через цифры и статистику. Если в 1944 году 1 унция золота стоила 35 долларов, то в апреле 2022 года стоимость 1 унции золота составила около 1900 долларов. Другими словами, даже доллар, который демонстрируется в качестве самой сильной валюты, примерно за 78 лет потерял 5428% стоимости. Если сравнивать стоимость 1 грамма золота в Турции в те же года, то золото, которое стоило 5 турецких лир, сегодня имеет стоимость, составляющую около 900 турецких лир. Если мы добавим административно отброшенные нули, то 1 грамм золота составляет 900 миллионов лир. Потеря стоимости турецкой лиры по отношению к золоту за 78 лет составляет 180 мил %.

Единственная сила, которая может устранить денежные проблемы и сильную инфляцию, с которыми в настоящее время сталкивается мир, обеспечить стабильность денег, зафиксировать обменные курсы и улучшить торговлю между государствами — это золотая денежная система.

Денежная система, основанная на золоте, — это система, предписанная Исламом. Согласно мнению учёных-муджтахидов слова «золото и серебро» в аяте:

وَٱلَّذِينَ يَكۡنِزُونَ ٱلذَّهَبَ وَٱلۡفِضَّةَ وَلَا يُنفِقُونَهَا فِي سَبِيلِ ٱللَّهِ فَبَشِّرۡهُم بِعَذَابٍ أَلِيمٖ

«Обрадуй же тех, которые накапливают золото и серебро и не расходуют их на пути Аллаха, мучительными страданиями» (9:34), —

подразумевают деньги. Точно так же Всевышний Аллах сделал закят обязательным с денег, начисляя это обязательство на золото и серебро, и установил золотой и серебряный нисаб для закята. Следовательно, разъяснение закята с денег в золоте и серебре демонстрирует, что деньги — это золото и серебро. В Исламе дия (искупление за убийство) так же определяется в золоте и серебре.

Все эти доказательства указывают на то, что деньгами в Исламе являются золото и серебро. Внедрение этой системы является необходимостью как с экономической точки зрения, так и с позиции Шариата.

Денежная система, основанная на золоте, может быть реализована как «монометаллический стандарт», когда золото или серебро используется в качестве единой валюты, или как «биметаллический стандарт», когда золото используется вместе с серебром. Кроме того, система биметаллического стандарта обеспечит то, что общее предложение денег будет больше за счёт увеличения мощности эмиссии денег.

При рассмотрении прежних периодов мы ясно видим, что в денежных системах, основанных на золоте и серебре, не имела места инфляция. Абрахам Константин Мураджа Д'Оссон, который был сыном посла Швеции в Стамбуле между 1796 и 1799 годами, на вопрос: «Была ли инфляция в Османской Империи?», — отвечает следующими воспоминаниями: «Здесь нет места такому явлению, как инфляция. В один из годов была инфляция 0,6%, и люди в тот час восстали, проявляя негодование в отношении происходящего» [10].

Опять же, по результатам комплексного исследования османских архивов, годовой темп роста инфляции потребительских цен с 1469 по 1914 год составляет примерно 1,3% [11]. Инфляция в 1,3% в таком государстве, как Османский Халифат, который был полон исторических войн, показывает стабильность системы золотого и серебряного стандарта. Эксперты говорят, что основной причиной этой 1,3-процентной инфляции в Османском Халифате была деформация золотых и серебряных монет, а также политика государства, предпринятая по разным причинам в отношении фальсификации.

Наряду с этим, некоторыми людьми утверждается, что для хождения в обращении золота недостаточно. Конечно, невозможно узнать, сколько золота существует в мире. Однако по подсчётам Всемирного совета по золоту заявлено, что в мире имеется 200 тысяч тонн золота. По состоянию на 2020 г. объявленные центральными банками запасы составляют лишь 18% мировых запасов золота [12].

Центральный банк Турции объявил, что на начало 2021 года у него имеется 752 тонны золотого запаса, а сейчас — 671 тонна золота. Из заявления самого президента Реджепа Тайипа Эрдогана известно, что в стране на хранении «под подушками» находится 5 тысяч тонн золота на сумму 280 миллиардов долларов [13].

Как видно из вышеприведённой таблицы, почти в каждой стране имеются золотые запасы, которые можно пустить в обращение.

По состоянию на 17 декабря 2021 года объём наличных денег, находящихся в обращении на рынке Турции, составляет 236 миллиардов 572 миллиона 109 тысяч лир. На текущих счетах находится 451 миллиард 111 миллионов 792 тысячи лир, а на срочных депозитах — 1 триллион 317 миллиардов 747 миллионов 235 тысяч лир. Общая денежная масса [14] составляет 2 триллиона 5 миллиардов 431 миллион 136 тысяч лир. Однако деньги на срочных депозитных счетах не являются деньгами, обращающимися на рынке, они остаются депозитными деньгами. Максимальная сумма денег, необходимая для того, чтобы избежать каких-либо проблем с денежной массой, составляет 687 миллиардов 683 миллиона 901 тысячу лир [15].

Взглянув на количество денег в обращении в Турции, мы ясно видим, что золотой запас Центрального банка очень легко мог бы справиться с обеспечением данной суммы. Золота в заначке под подушкой даже больше, чем имеется фидуциарных денег.

Снижение производственных затрат

Все затраты, прямо или косвенно понесённые в связи с производством или продажей товара или услуги, являются себестоимостью этого товара. Мы можем классифицировать эти затраты следующим образом:

1. прямые затраты на сырьё и материалы;

2. прямые затраты на оплату труда;

3. общепроизводственные расходы.

В краткосрочной перспективе может быть сложно найти решение по расходам на сырьё. Ведь основной принцип снижения затрат на сырьё — это движение в сторону тяжёлой промышленности при помощи технологий.

Однако прямые расходы на оплату труда, такие как расходы на аренду рабочих мест, расходы на телефон, интернет, воду, природный газ и электроэнергию, расходы на персонал, транспортные расходы, другие связанные с доходом налоговые расходы, страховые взносы в систему соцобеспечения и общепроизводственные расходы и затраты, значительно снизятся. Ведь, как мы затронем позже, исключение многих налоговых статей, таких как налог у источника [16], налог на добавленную стоимость, подоходный налог, так и значительное уменьшение счетов-фактур, означает понижение расходов, что, естественно, приведёт к снижению цен.

Монополистическое складирование, накопление товаров (аль-ихтикяр)

Монополистическое складирование, накопление товара, то есть аль-ихтикяр, заключается в скапливании товаров с рынка и их хранении, чтобы иметь возможность продать их по более высоким ценам в будущем, ожидая момента, когда эти товары подорожают в периоды их дефицита и нехватки [17]. Другой формой скопления товаров является использование дефицита некоторых промышленных товаров на рынке. Для того, чтобы скопление считалось аль-ихтикяром, у населения должна возникнуть чрезмерная потребность в складируемых товарах. Когда эти условия соблюдены, происходит акт аль-ихтикяра. Если люди в состоянии без труда покупать товары, которые они хотят, в желаемых количествах, не останется никакого смысла собирать и скапливать товары, чтобы продать их по завышенной цене. Поэтому условием аль-ихтикяра является не просто собрать товар с рынка, а собрать товар с рынка, чтобы продать его дороже.

Монополистическое складирование, скапливание товаров (аль-ихтикяр) запрещено в Исламе. Пророк ﷺ сказал:

لَا يَحْتَكِرُ إِلَّا خَاطِئٌ

«Лишь грешник занимается аль-ихтикяром» («Сахих» Имама Муслима, Мусакат, 1605).

Всё, что Ислам сделал харамом, имеет наказание как в этом мире, так и в Будущей Вечной жизни. Согласно исламскому фикху, на любого, кто занимается складированием продуктов питания или любых других товаров, накладываются штрафные санкции, и его принуждают к выставлению на продажу скопленных товаров [18].

Монополистическое скапливание, складирование товаров так же является преступлением в соответствии с Уголовным кодексом Турции. Это преступление определено в статье 240 УК Турецкой Республики как: «Любое лицо, которое вызывает насущную потребность населения путём уклонения от продажи определённого товара или услуги, наказывается лишением свободы на срок от шести месяцев до двух лет». Согласно статье в разделе «Регламент Совета по оценке недобросовестных цен, инспекции и штрафные санкции», опубликованной в «Официальном вестнике» [19] от 28 мая 2020 года, «в случае обнаружения чрезмерного повышения цен и практики накопления запасов производителями, поставщиками и предприятиями розничной торговли во время чрезвычайных ситуаций, стихийных бедствий, экономических колебаний и других чрезвычайных ситуаций, Совет налагает административный штраф в размере от десяти тысяч турецких лир до ста тысяч турецких лир за повышение цен для физических лиц и организаций, занимающихся этой деятельностью, а также от пятидесяти тысяч турецких лир до пятисот тысяч турецких лир — за скапливание». Однако этот закон, как и другие законы, не распространяется на богатых и состоятельных, так как они не ограничены в своих действиях и злодеяниях никаким законом. В капиталистической системе законы пишутся только для слабых!

Необходимо твёрдо бороться с ихтикяром, реализовывать законы и даже ужесточать меры наказания.

Факторы, вызывающие инфляцию и удорожание жизни, и способы их решения вкратце сводятся к следующему:

1. Как мы объяснили выше, наиболее важной причиной обесценивания денег и инфляции является система бумажных денег, в которой доллар принят в качестве резервной валюты. В системе фидуциарных бумажных денег развивающиеся страны, такие как Турция, пытаются сохранить ценность своих валют посредством процентов, что, естественно, вызывает ряд экономических проблем и удорожание жизни. Так что возврат к золотой денежной системе неизбежен. Ведь за всю историю человечества ни один драгоценный металл или ископаемое не имели такой ценности, как золото. Золото имеет неотъемлемую ценность, которая никогда не изменится. В денежной системе, основанной на золоте, не будет «курсовой разницы», и валюта продолжит сохранять свою стоимость. Эта стабильность денежной стоимости является также стабильностью цен. Центральный банк снижает и повышает процентные ставки для обеспечения стабильности цен. Однако в денежной системе, основанной на золоте, такой необходимости нет. Денежная система, основанная на золотом стандарте, обеспечивала стойкость и стабильность, вызывала процветание и развитие в периоды его использования. Однако из-за расширения печатания бумажных денег, отличных от представительских бумажных денег [20], мир стал ареной экономических и финансовых кризисов, роста инфляции, а покупательная способность бумажных денег постоянно устремлялась вниз. На данный момент нет ни одной страны, помимо США, которую устраивала бы действующая денежная система. Все страдают от этой системы и ждут её смены на другую. Любой малейший шаг в этом направлении позволит перейти к денежной системе, основанной на золотом стандарте, к которой присоединятся многие страны мира.

2. Государство является в прямом смысле чуть ли не тайным партнёром владельцев бизнеса. Независимо от того, получает ли бизнесмен прибыль или нет, государство собирает с него налоги, а в случае получения прибыли владельцем бизнеса государство почти наполовину становится его партнёром. Большую часть расходов предприятий составляют денежные средства, которые они отдают правительству. Фонд социального страхования, налоги, сборы, подоходный налог, расходы на электроэнергию, воду, природный газ увеличиваются, а это отражается на ценах за готовый товар. Государство должно оставить в покое собственников бизнеса, особенно это касается малого и среднего бизнеса. Как мы объясним позже, государство должно удовлетворять свои потребности за счёт других источников дохода.

3. Самая важная причина роста цен на товары заключается в том, что наша экономика основана на импорте, а на себестоимость и издержки отрицательно влияет повышение обменного курса. Когда к этому добавляются высокие налоги, взимаемые государством для покрытия собственных расходов, себестоимость возрастает ещё больше, и, естественно, производство теряет всю свою привлекательность. Сейчас в современную Турцию импортируются даже самые простые товары, вплоть до продуктов питания. Эта ситуация увеличивает дефицит счёта текущих операций, нарушает платёжный баланс и приводит к заимствованию под проценты для покрытия текущих расходов. Поэтому переход от экономики, основанной на импорте, к экономике, основанной на производстве, является неизбежной необходимостью.

4. Тот факт, что производство является дорогостоящим и рискованным, обычно приводит к тому, что люди предпочитают лёгкий путь и стремятся зарабатывать деньги на деньгах. Это предпочтение создало сектор под названием «финансовая экономика», и по причине увеличения предпочтений в этом направлении финансовые институты стали наиболее прибыльными. Тот факт, что самыми прибыльными компаниями в нашей стране являются банки, а не сельскохозяйственные, промышленные и торговые компании, раскрывает эту болезненную и опасную реальность. Проценты, фондовый рынок, криптоденьги — это элементы, которые разрушают производство и создают виртуальную финансовую экономику помимо реальной экономики. Это ослабляет производство и занятость. Проценты, фондовый рынок и криптовалюты должны быть упразднены и запрещены, ведь низкое производство вызывает колебания ценового механизма и приводит к дороговизне.

5. Хоть монополистическое накопительство товаров и запрещено законом нынешнего турецкого государства, оно фактически продолжает существовать. Необходимо объявить войну против накопительства и принимать решительные меры.

=====================================

1. TCMB Enflasyon kitapçığı (Буклет «Инфляция» Центрального банка Турецкой Республики), стр.

2. Кривая Филлипса — кривая, иллюстрирующая обратную зависимость между уровнем инфляции и уровнем безработицы.

3. Затра́ты (англ. cost) — объём ресурсов (для сравнимости и других целей, часто представленных в стоимостной оценке), использованных в процессе хозяйственной деятельности за определённый временной промежуток.

4. «Türkiye’de Fisher Hipotezinin Geçerliliğinin Sınanması», Doç. Dr. Levent Çinko, Marmara Üniversitesi, Bankacılık Bölümü («Проверка правильности гипотезы Фишера в Турции», Левент Чинко, Университет Мармара, факультет банковского дела).

5. https://tr.tradingeconomics.com/country-list/inflation-rate?

6. https://www.tcmb.gov.tr/wps/wcm/connect/b62e1fb7-ebc1-4922-99dc-b3ba23320b9f/enflasyon.pdf?MOD=AJPERES&CACHEID=ROOTWORKSPACE-b62e1fb7-ebc1-4922-99dc-b3ba23320b9f-m5lk-1M

7. «Фауст», том 2, Иоганн Вольфганг фон Гёте.

8. Фидуциарные (от лат. fiducia — доверие), фиатные (от лат. fiat — декрет, указание, «да будет так»), символические, бумажные, кредитные, необеспеченные деньги — не обеспеченные золотом и другими драгоценными металлами деньги, номинальная стоимость которых устанавливается и гарантируется государством вне зависимости от стоимости материала, использованного для их изготовления. Как правило, неразменные на золото или серебро.

9. https://www.ft.com/content/eda8f512-eaae-11df-b28d-00144feab49a

10. Взято из аккаунта профессора Орхана Чекера (Prof. Orhan Çeker) в социальных сетях.

11. Проф., д-р. Шевкет Памук, https://sarkac.org/2019/06/osmanlida-enflasyon/

12. https://www.sabah.com.tr/galeri/dunya/dunya-altin-konseyi-acikladi-hangi-ulkede-ne-kadar-altin-var-turkiye-de-listede

13. https://www.yenisafak.com/ekonomi/dovizden-sonra-bir-hamle-de-altina-geliyor-piyasa-degeri-280-milyar-dolar-3726753

14. Денежная масса, или денежное предложение, — это, если кратко, термин для обозначения общей суммы денег, обращающихся в экономике. В дополнение к бумажным деньгам и монетам также включены депозиты в банках. В литературе по макроэкономике деньги обозначаются буквой «М (М0, М1, М2, М3)» в значении «Money». (M0 = наличные деньги в обращении, деньги в банковских хранилищах, банкноты. M1 = M0 + чеки, депозиты до востребования (в том числе банковские дебетовые карты) в национальной и иностранной валюте. M2 = M1 + срочные депозиты в национальной и иностранной валюте).

15. В денежной массе М1 и М2 иностранные валюты не учитываются.

16. Налог у источника — это подоходный налог в виде процентов, дивидендов, роялти, который удерживается у нерезидента, получающего доход в проживаемой стране. Данный налог уплачивает сам резидент, который перечисляет выплаты нерезиденту.

17. Такыюддин Набхани, «Экономическая система в Исламе», стр. 197.

18. Абдуррахман аль-Малики, «Система наказаний в Исламе».

19. «Официальный вестник Турецкой Республики» (TC Resmî Gazete) — это национальный и единственный официальный журнал Турции, который публикует новое законодательство и другие официальные сообщения.

20. Представительские (разменные, обеспеченные) деньги — знаки или сертификаты, которые могут быть свободно обменены по предъявлению на фиксированное количество определённого товара или товарных денег, например, на золото или серебро. Фактически, обеспеченные деньги являются представителями товарных денег.